「銀行系はこれから株価の伸びが見込めない」と、友達の話ではきくことが多いです。

とは言っても、高配当で大人気の金融株をチェックしていきます。

今回は「三菱UFJフィナンシャルグループ(8306)」の分析です。

以前、記事にした分析方法をもとに確認していきます。

三菱UFJフィナンシャルグループとは

三菱UFJフィナンシャル・グループ(8306)は、日本で有名な金融機関です。

では、事業内容・魅力を見ていきましょう。

三菱UFJフィナンシャルグループは何をしているの?

三菱UFJフィナンシャル・グループは、次の7つの事業本部があります。

- デジタルサービス事業本部(DS)

- 法人・リテール事業本部(R&C)

- グローバルCIB事業本部(GCIB)

- グローバルコマーシャルバンキング事業本部(GCB)

- 受託財産事業本部(受財)

- コーポレートバンキング事業本部(JCIB)

- 市場事業本部(市場)

三菱UFJフィナンシャル・グループMUFG)は、日本の金融持株会社であり、商業銀行業務や証券業務、資産運用業務などを行っていて、三菱東京フィナンシャルグループとUFJホールディングスが合併して誕生した企業であり、世界最大の銀行グループの一つです。

日本国内では三菱UFJ銀行を中心に事業を展開し、世界各地に拠点を持ちアメリカや欧州、アジアを中心に幅広い金融サービスを提供しています。

主な事業としては、預金や融資、外貨両替、国際送金、証券取引、投資信託、保険、不動産ファンドなどが挙げられます。

三菱UFJフィナンシャルグループの魅力は?

三菱UFJフィナンシャル・グループの魅力は、6つ挙げられます。

- 大手金融グループの一つであるため、高い信頼性がある。また、日本国内外に広範な事業展開をしているため、多様なニーズに対応できます。

- 銀行業務を中心に、証券や保険、リース、信託、カードなど、幅広い金融サービスを提供しています。

- 国際的なビジネスにも強く、アジアを中心にグローバルな事業展開をしています。

- 大規模な顧客基盤を持ち、幅広い金融ニーズに対応できるとともに、顧客のライフステージに合わせた商品・サービスを提供しています。

- 技術革新にも積極的に取り組んでおり、デジタル化やAIを活用したサービスの提供に力を入れています。

- 持続可能な社会の実現に貢献する取り組みを積極的に行っており、ESG投資にも力を入れています。

以上のことから三菱UFJフィナンシャル・グループは、多くの顧客から高い支持されているといえますよね。

三菱UFJフィナンシャルグループの分析

では以前、記事にした分析方法をもとに三菱UFJフィナンシャル・グループについて、分析していきましょう。

- 売上高

- ESP

- 営業利益率

- 自己資本比率

- 営業活動によるCF

- 現金等

- 1株当たりの配当金

- 配当性向

IR BANKのサイトで確認していきます。

①三菱UFJフィナンシャルグループの売上高

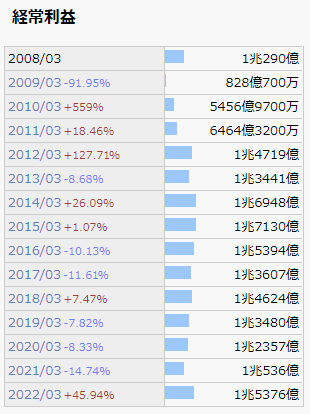

三菱UFJフィナンシャル・グループの売上高(経常利益)を見ていきましょう。

・数字が右肩上がりであること

・増減がジグザク激しすぎないこと

2009年から2011年にかけて、三菱UFJフィナンシャルグループの経常利益が減少しています。

この原因は、一般的には「リーマン・ショック」です。

この金融危機により、多くの金融機関が倒産や経営不振に陥りました。

三菱UFJフィナンシャルグループも例外ではなく、金融市場全体の不安定な状況により、投資や融資の需要が低下し、その結果、経常利益が減少したものと思われます。

また、2021年に経常利益が落ち込んだ理由は「新型コロナウイルス」の影響です。

金融市場の不安定化により、証券売買などの業務が減少し、収益が減少したことが一因として挙げられます。また、低金利環境が続いていることも、金融機関の収益に悪影響を与えているとされています。

新型コロナウイルスの感染拡大が収束するまで、世界経済の回復が見込めない状況が続くため、今後も金融機関などの企業は、業績改善に向けた取り組みが求められていくことでしょう。

「リーマン・ショック」「新型コロナウイルス」に関係なく、2000億前後の増減が見られますが、これって桁が大きすぎどう判断すればいいのか初心者には分かりません。

そのため、チェックポイント2つ共に▲です。

②三菱UFJフィナンシャルグループのEPS

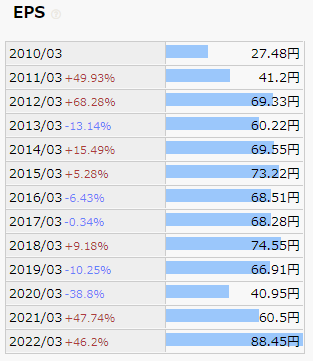

三菱UFJフィナンシャル・グループのEPS(1株当たりの利益)を見ていきましょう。

- ・数字が右肩上がりであること

2011年にEPS(一株当たり利益)が落ちた原因には、主に2つの要因が考えられます。

1つ目は、2011年に発生した「東日本大震災」の影響です。

この震災は、多くの企業や個人の経済活動に大きな打撃を与え、それに伴い日本経済全体が減速しました。

三菱UFJフィナンシャルグループも、震災後には融資需要の減少や不良債権の増加などに直面し、その影響をEPSに反映させる形となったのではないでしょうか。

2つ目は、当時の金融市場の厳しい環境によるものです。

2011年は、欧州の財政危機が深刻化し、市場全体に不安定な空気が漂っていました。

これに伴い、投資活動が低調化し、金融機関の収益が減少したことがEPSの低下につながったと考えられます。

以上のような要因が重なり、2011年にEPSが落ち込んだという分析ができます。

2022年度は「88.45」とこれまでにない数値ですが、右肩上がりに順調に来ているとは言えないので▲と評価しました。

③三菱UFJフィナンシャルグループの営業利益率

三菱UFJフィナンシャル・グループの営業利益率を見ていきましょう。

と思ったのですが、あれ?IR BANKに表示されてないのです。

「なぜかな?」と思いながらいろいろ調べてみたら、金融業界では、営業利益率の代わりに、純利益率がよく使われているそうなのです。

これは、金融機関が事業活動において、利息差や手数料収入などの金利差益を中心に利益を上げることが多いことが理由だそうです。

また、金融機関の事業は、一般企業とは異なり、商品を製造していないですよね。

そのため、営業利益率を単純に算出することが困難であるという側面もあるようです。

営業利益率が公表されていなくても、純利益率や収益性、貸倒引当金比率などの指標を用いて、金融機関の業績を評価することができます。

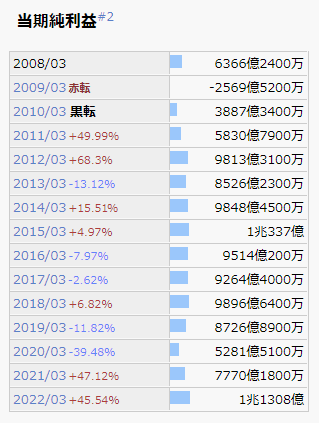

当期純利益をみると、つぎのようなことが言えるのではないでしょうか。

・2008年~2022年までの間、当期純利益は大きな変動がある

・2009年には純損失を計上しているけれど、それ以外の年度では黒字を維持している

・2020年には当期純利益が低下している

私にはこれを見て会社の状況を判断するのは。。。正直分からないです。

でも、2022年1兆1308億円を予定しているので、評価は▲とします。

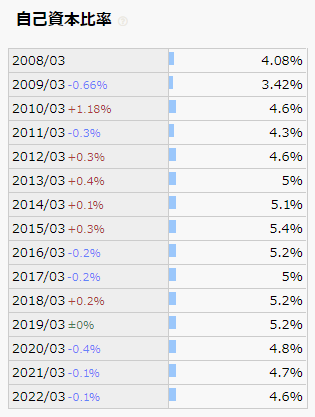

④三菱UFJフィナンシャルグループの自己資本比率

三菱UFJフィナンシャル・グループの自己資本比率を見ていきましょう。

自己資本比率のチェックポイントは、次の数値になります。

- ・40%以上は欲しい

- ・60%を超えた数値だと安心できる

- ・80%以上ならば安心・安定

自己資本比率は、企業の資本構成に関する指標であり、自己資本の比率を示します。

当たり前?なのかもしれませんが、自己資本比率が1桁です。

一般的に、金融系企業は自己資本比率が比較的低くなる傾向があります。これは、金融企業の事業モデルが、大量の資金を借り入れて、それを融資や投資などに回すことで利益を生むことが多いためです。

つまり、金融企業は借り入れを多く行い、その資金を投資や貸し出しに回すことで、収益を得ることが多いので、自己資本比率は比較的低なるのかな?と判断しています。

よって、評価は×になります。

⑤三菱UFJフィナンシャルグループの営業活動によるCF

三菱UFJフィナンシャル・グループの営業活動によるCFを見ていきましょう。

営業活動によるCFのチェックポイントは、次の2つです。

- ・毎年「黒字」であること

- ・長期的にみて「増加傾向」にあること

毎年「黒字」「増加傾向」どころか、「2013年:-2486億8000万」「2014年:-4兆890億」の金額を見ると?ちょっとビックリです。

原因については、4つの理由が考えられます。

1経費の増加

三菱UFJフィナンシャルグループは、2013年、2014年にかけて、人員の増加や広告費の増加、情報システムの改修などにより、経費が増加しました。これにより、営業活動によるキャッシュフローが減少したと考えられます。

2低金利政策の影響

日本銀行が推し進める低金利政策により、金利が低下し、貸出利回りが低下したため、三菱UFJフィナンシャルグループの金融商品の販売利益が減少した可能性があります。また、金利が低下したことで、三菱UFJフィナンシャルグループの預金残高が増加し、キャッシュフローの受取が減少したと考えられます。

3不良債権処理の増加

三菱UFJフィナンシャルグループは、2013年、2014年にかけて、不良債権の処理に追われました。これにより、貸倒引当金が増加したことで、キャッシュフローが減少した可能性があります。

4消費税率の増加

2014年4月に消費税率が8%から10%に引き上げられたことで、三菱UFJフィナンシャルグループが負担した消費税が増加し、キャッシュフローが減少したと考えられます。

以上のように、経費の増加、低金利政策の影響、不良債権処理の増加、消費税率の増加などが、三菱UFJフィナンシャルグループの営業活動によるCFのマイナス化に影響を与えた可能性があるんじゃないかと考えています。

よって、毎年「黒字」ではなく、「増加傾向」とは言えないため×です。

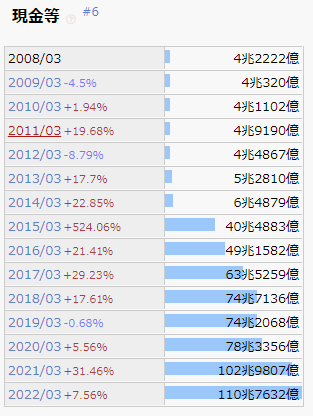

⑥三菱UFJフィナンシャルグループの現金等

三菱UFJフィナンシャル・グループの現金等を見ていきましょう。

- ・長期的な視点で増加傾向であること

- ・貸借対照表の現金以外で換金性の高い資産もチェックする

「現金等」項目は、三菱UFJフィナンシャルグループの財務諸表において、現金や預金、証券などの短期金融資産が含まれているのではないでしょうか。

このことから三菱UFJフィナンシャルグループにおいて、「現金等」項目の金額が右肩上がりで大きい理由については、以下のような要因が考えられます。

1外部環境の変化

2008年にリーマン・ショックが起きたことで、金融機関は信用リスクが高まり、多額の損失を被ることになりました。このような状況下では、安全性の高い現金等の短期金融資産を保有することが、企業のリスクマネジメント上重要であったため、三菱UFJフィナンシャルグループも現金等の短期金融資産を保有することで、自己資本比率の改善などのリスクマネジメントに取り組んでいると考えられます。

2事業の多角化

三菱UFJフィナンシャルグループは、金融機関としてだけでなく、様々な事業に進出しています。そのため、事業展開に必要な投資資金を捻出するために、現金等の短期金融資産を保有することが必要とされています。

3法令や規制の変化

金融機関は、法令や規制に基づく規制資本比率を維持する必要があります。そのため、現金等の短期金融資産を保有することで、規制資本比率を遵守することができます。

以上のように、外部環境の変化、事業の多角化、法令や規制の変化などが、三菱UFJフィナンシャルグループにおいて「現金等」項目の金額が右肩上がりで大きい理由に影響を与えている可能性があります。

銀行の財務諸表は他の企業と違い独特ですよね。

毎年、増加傾向にありますが、現金以外の資産状況が分からないため、評価▲です。

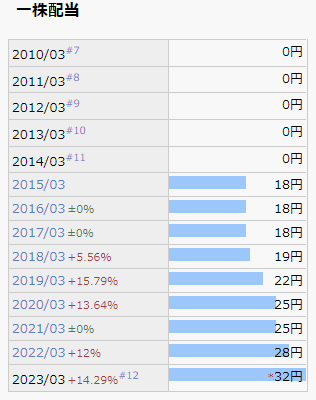

⑦三菱UFJフィナンシャルグループの1株当たりの配当金

三菱UFJフィナンシャル・グループの1株当たりの配当金を見ていきましょう。

・配当金の安定性

・配当金の成長性

三菱UFJフィナンシャル・グループは、2005年10月1日に「三菱東京フィナンシャルグループ」と「UFJホールディングス」が経営統合して設立されました。

設立当初は「三菱UFJホールディングス」という社名でしたが、2010年に現在の社名「三菱UFJフィナンシャルグループ」になっています。

そのため、株式分割や株式併合などによる影響で0円だったのかな?と判断しました。

1株当たりの配当金の推移を見ると、2015年~2022年までの間、毎年配当金が増加していますよね。

2015年には1株当たり18円の配当金が支払われたのに対し、2022年には1株当たり32円の配当金が支払われました。

このことから、三菱UFJフィナンシャル・グループは配当金を安定的に増やす方針を採っていると判断できるので、安定性があるといえます。

2020年には、COVID-19パンデミックによる世界的な不況の中で、多くの企業が収益を落としています。

そのような状況下でも安定した収益を維持し配当金をだしているので、成長性はあるのではないのかな。

よって、1株当たりの配当金の評価は〇です。

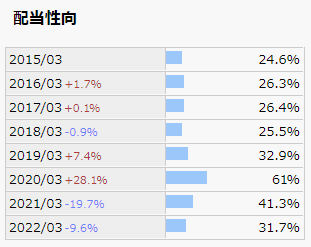

⑧三菱UFJフィナンシャルグループの配当性向

三菱UFJフィナンシャル・グループの配当性向を見ていきましょう。

・70%~80%配当を出し続けるのは難しい

・30~50%健全な数値

配当性向は、利益をどの程度株主に還元するかを示す指標です。

配当性向は「配当額 ÷ 当期純利益」で計算されます。この式の分母である当期純利益は、企業が一定期間内に得た売上高から経費や税金を差し引いた純利益のことです。

そして、分子である配当額は、企業が株主に対して分配する利益の表しています。

「配当性向」推移を見ると、配当性向は2015年から2022年にかけて上昇傾向にありますが、2020年は一時的に低下しました。また、2022年の予想では前年度と同じ水準になる見込みです。

長年にわたって安定した収益性を維持してきたので、安定した配当を維持できました。

また、多様なビジネスを展開しており、収益源の多角化によってリスクを分散し、安定した収益を確保しています。

配当性向が上昇傾向にあるということは、三菱UFJフィナンシャル・グループが株主還元に力を入れていることを示しており、安定性が高いのではないでしょうか。

配当性向を指標にした場合、三菱UFJフィナンシャル・グループの安定性は高いといっていいと思うのですが、成長性については売上高や収益性などの指標も併せて評価する必要があります。

①売上高(経常利益)の評価は✖、③営業利益率の評価は▲としていたので、総合評価は▲としました。

まとめ

三菱UFJフィナンシャル・グループについて、8つの項目から分析してみました。

- 売上高(売上利益) :▲

- ESP :▲

- 営業利益率 : ▲

- 自己資本比率 : ✖

- 営業活動によるCF : ✖

- 現金等 :▲

- 1株当たりの配当金 :〇

- 配当性向 :▲

分析の結果、三菱UFJフィナンシャル・グループの購入は見送りです。